- ベリーベスト法律事務所

- 法人のお客様

- 税務訴訟(審査請求・税務調査・訴訟対応)

- 弁護士による税務訴訟解決事例

- CASE1 不動産への登録免許税の一部取り消しを求めた事例

法人のお客様 Corporate

CASE1 不動産への登録免許税の一部取り消しを求めた事例

Case 1ご相談内容

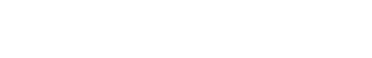

ご相談者のA社は、地方自治体(市)から競争入札により、代金約3億円で土地および建物を購入しました。

購入した不動産の所有権移転登記を行う際、A社は入札価格を基準とした登録免許税として登記印紙代の納付を申請しました。

しかし、これに対し法務局は、課税標準額は入札価格の十数倍の約37億円になるとして、約7000万円の登録免許税を納付すべきという認定処分を行ったのです。そこでA社は、この認定処分に疑問を持ち、弁護士と相談し、納付申請した登録免許税額を超える部分の取消しを求める訴えを起こすことにしました。

弁護士の対応とその結果

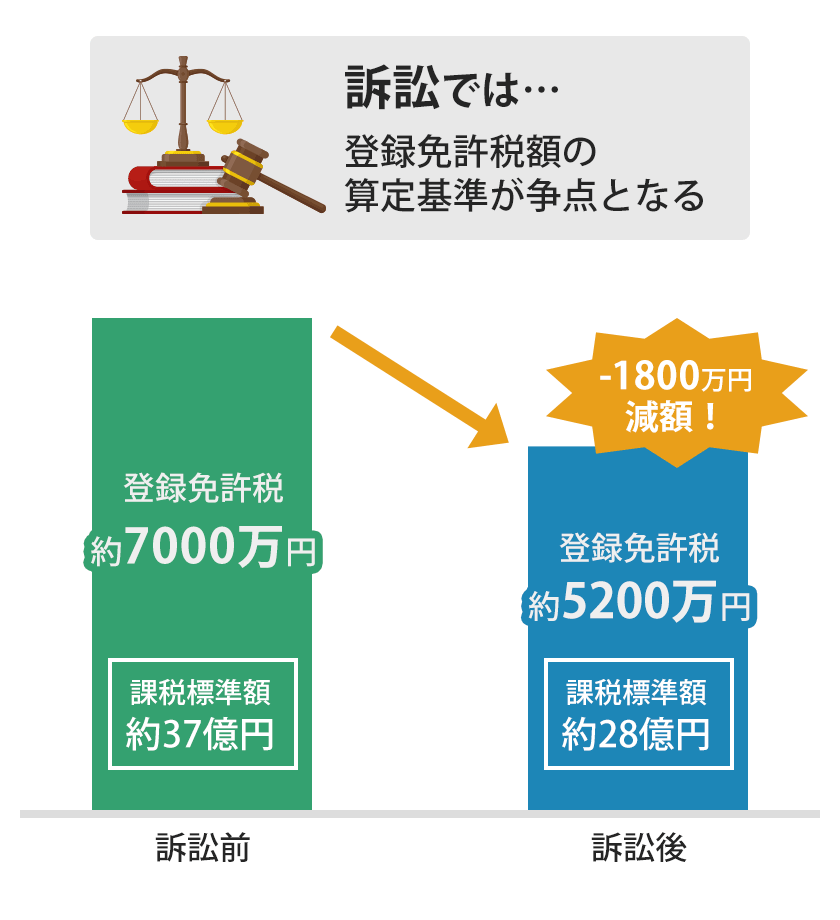

今回のケースで問題となったのは、登録免許税額の算定基準についてです。

「固定資産課税台帳に登録された価格のある不動産」については、登録された価格が課税標準額となり、「課税台帳に登録された価格のない不動産」については、類似する不動産で課税台帳に登録された価格のあるものの金額を基準として登記機関が認定した価額とすると、法律で定められています。

今回の件では、第一審の東京地方裁判所において、購入した土地および建物については、固定資産課税台帳における記載がなかったと認定されました。

しかし、これは地方自治体(市)の記載ミスと判断し、訴訟において、弁護士側はこの点を強く主張していきました。

この主張により、東京地方裁判所は、上記条項に従い、類似する不動産の固定資産評価額を基準として課税標準額を算定する、という判決を下しました。その結果、課税標準額が国側の主張よりも約9億円低い約28億円と認定され、登録免許税としては約1800万円低い約5200万円の税額となることが認められました。

その後、被告である国が控訴しなかったため、この判決が確定しました。

0120-733-043

全国対応平日9:30~18:00

全国対応 / 平日9:30~18:00

0120-733-043